2025年量化交易平台对比:付费与开源方案深度分析

2025年量化交易平台对比:付费与开源方案深度分析

引言

研究背景与意义

近年来,随着国内投资者专业水平的不断提升,量化交易已从传统机构主导逐渐向散户群体渗透,其应用场景也从传统金融市场延伸至虚拟货币市场,整体市场渗透率持续提高[1][2]。作为一种科学的交易方式,量化交易通过算法模型执行交易决策,能够有效提升交易效率、减少人为情绪干扰、实现精确的风险控制,并支持多元化策略与全天候市场监控,在复杂市场环境中为投资者寻找盈利机会提供了关键支持[1][3]。

在人工智能与数字金融深度融合的背景下,量化交易行业正经历颠覆性变革。算法交易软件作为现代交易的核心基础设施,其自动化策略执行与情绪化决策消除的功能在AI技术赋能下进一步升级[4]。与此同时,开源平台(如微软Qlib)凭借全流程支持、自动化工作流及先进算法模块,显著降低了量化交易的技术门槛,为投资者与研究者提供了高效率的解决方案,推动行业向“AI+开源”协同创新方向加速发展[5]。

技术革新与市场需求的双重驱动,使得量化交易平台呈现付费与开源方案并存的格局。两类方案在成本结构、功能特性、技术支持及适用场景等方面存在显著差异,如何根据自身需求选择合适的平台已成为市场参与者面临的核心矛盾。不同用户群体的需求差异进一步凸显了这一矛盾的复杂性:机构投资者通常更关注平台的稳定性、合规性及全方位技术支持;个人开发者倾向于开源平台的灵活性与可定制性,以满足复杂策略研发需求;而新手用户则对低使用门槛、易用性及基础功能完整性有更高要求。这些差异化需求为后续量化交易平台的对比分析奠定了逻辑基础。

研究范围与方法

量化交易平台概述

付费量化交易平台

国内主流平台

国内主流付费量化交易平台可依据“功能复杂度-价格梯度”划分为新手友好型、中高级应用型及机构专业型三大类,均具备显著的本土化优势,包括深度整合A股/期货交易接口、符合国内合规要求的实盘通道及本地化行情数据支持。以下结合具体平台特性展开分析:

一、新手友好型平台:低门槛与标准化工具

该类平台以降低量化入门门槛为核心,通过简化编程逻辑、提供可视化工具及固定费用模式吸引初级用户。典型代表包括文华财经WH8、恒生Ptrade及金字塔决策系统(基础版)。

- 文华财经WH8:以独创“麦语言”策略编写系统为特色,支持拖拽式策略搭建与可视化回测,界面友好度行业领先,2025年新增AI策略优化模块,可快速实现均线交叉、MACD信号等基础策略,年费约7800元,适合手动交易转量化的过渡期用户,尤其在期货领域应用广泛[6][7][8]。

- 恒生Ptrade:依托券商合作模式提供免费使用(指定券商开户),界面简洁且云端运行,内置标准化策略模板库(如网格交易、ETF趋势交易),支持Python开发但无需复杂编程,适合量化小白及多账户管理者,主要覆盖股票、两融品种[3][9][10]。

- 金字塔决策系统(基础版):通过“积木式策略搭建”功能降低编程依赖,提供300+策略模板,免费版支持20个品种回测,专业版年费9800元,新增“策略克隆”功能可将手动交易习惯自动转化为量化模型,适合跨市场套利入门[7][11]。

二、中高级应用型平台:多场景适配与灵活付费

面向有编程基础的用户,支持复杂策略开发与多市场交易,付费模式兼顾订阅制与按需付费。代表平台包括迅投QMT、聚宽及优矿。

- 迅投QMT:原面向机构的高频交易系统,现向个人开放,核心优势为毫秒级订单执行(单笔延时<1ms)、跨市场跨品种策略支持(股票/期货/期权)及智能拆单算法(2025年新增),深度对接40+券商通道,适合中高净值用户降低冲击成本,部分高级功能需付费订阅[3][8][12]。

- 聚宽/优矿:股票量化领域主流平台,支持Python开发与海量因子库,聚宽以社区活跃性和策略分享为特色,优矿则提供Jupyter Notebook环境及免费基础数据,高级功能(如高频接口)按年订阅(数百至数千元/月),适合策略研究与回测验证[7][13][14]。

三、机构专业型平台:高性能与定制化服务

针对高频交易、套利策略及机构用户,以低延迟执行、多语言开发及交易量分成模式为主。核心平台包括交易开拓者TB、金字塔专业版及掘金量化。

- 交易开拓者TB:机构级高频交易标杆,C++底层架构实现<50ms响应速度,支持Tick级回测与PEL/Python双语言开发,适合商品期货高频套利及程序化交易团队,付费模式为交易所手续费的25%分成(完全程序化版本)或年费2万起,资金量50万以下用户需谨慎评估数据订阅成本[6][11][15]。

- 金字塔专业版:支持Python/C++/VBA混合编程,2025年升级3D回测引擎可模拟极端行情压力测试,内置机器学习模块,年费9800元,适合开发套利+趋势跟踪复合策略的专业投资者[8][11]。

- 掘金量化:提供纳秒级事件驱动模型与商品期货Level2行情,支持本地化部署(策略无需上传),适合高频策略研究者及量化私募团队,数据服务按用量计费[3][16]。

本土化优势与付费模式影响

国内平台普遍具备A股/期货全品种覆盖、券商直连实盘通道(如QMT对接40+券商)及合规风控工具(如Ptrade的实时仓位监控)[8][9]。付费模式方面:订阅制(如文华WH8年费7800元)适合策略稳定、交易量中等的用户,成本可控;交易量分成(如TB的25%手续费分成)则与交易活跃度挂钩,高频交易用户成本可能显著上升,但低频用户灵活性更高。例如,TB用户若日均手续费超500元,年成本将超过文华订阅费,需结合策略频率动态选择[15][17]。

国际主流平台

国际主流量化交易平台以全球化市场覆盖与多语言技术支持为核心特征,广泛适配外汇、股票、期货、加密货币等跨资产类别交易,并通过Python、C#、Java等主流编程语言满足策略开发需求。其中,QuantConnect与AlgoTrader作为代表性平台,分别以开源框架与低延迟执行能力形成差异化优势,而Binance、OKX等平台则在加密货币领域构建了专业化工具生态。

QuantConnect作为开源且社区驱动的平台,其核心竞争力体现在全球化资产覆盖与灵活的技术架构。该平台支持股票、期权、外汇、加密货币等多资产回测与实时交易,整合40+数据供应商的替代数据及400TB历史数据,通过统一时间戳处理避免选择偏差[18][19]。技术层面,其开源引擎LEAN由180+工程师开发,支持Python、C#等语言,提供可扩展云计算资源实现数千次全量回测,并支持参数迭代可视化分析策略敏感性[19][20]。社区规模达318k量化人员,每月处理500k次回测,月交易量20亿美元,尤其适合跨市场套利策略开发者利用其全球化数据与经纪商集成能力(如Interactive Brokers、Binance)实现无缝策略部署[2][19]。

AlgoTrader则聚焦专业级低延迟执行与多资产自动化交易,早期即支持加密货币与传统金融工具(外汇、股票、期货等)的跨市场操作[21]。其技术亮点包括新增加密货币交易所适配器(覆盖Bitfinex、Binance、BitMEX等顶级平台),提供实时市场数据、全订单类型支持及接口自动重连功能,确保跨境交易中的稳定性与执行效率[22]。平台支持Python、Java语言及直观用户界面,配备实时风险评估与投资组合数学平衡工具,服务于金融机构与家族办公室等专业用户,在复杂策略(如高频套利、多资产对冲)中展现出低延迟响应与风险管理优势[2][23]。

此外,加密货币领域的专业化平台进一步丰富了国际主流方案。例如,Binance Futures集成1600+交易对流动性,提供AI辅助交易与智能跟单系统,日交易额超1000亿美元[24];OKX量化套件支持多账户管理与衍生品策略回测,衍生品市场份额达35%,并提供125倍杠杆合约与ISO 27001安全认证[24][25]。3Commas与Quadency则分别以拖拽式策略生成器、数百种预置模型及实时波动率监控功能,降低新手入门门槛并满足机构级策略需求[24]。

总体而言,国际主流平台通过全球化资产布局、多语言开发支持及差异化技术特性(如开源框架、低延迟执行、可视化工具),适配从个人开发者到金融机构的多样化需求,尤其在跨境交易与复杂策略场景中展现出技术适配性与市场覆盖能力的深度结合。

| 平台名称 | 核心技术特性 | 支持资产类别 | 差异化优势 |

|---|---|---|---|

| QuantConnect | 开源社区驱动,LEAN引擎,云计算资源,参数迭代可视化 | 股票、期权、外汇、加密货币等 | 全球化数据与经纪商集成,318k社区规模,每月500k回测处理能力 |

| AlgoTrader | 低延迟执行,加密货币交易所适配器,实时风险评估 | 外汇、股票、期货、加密货币 | 专业级投资组合数学平衡,金融机构级风控系统 |

| Binance Futures | AI辅助交易,智能跟单系统,高流动性支撑 | 加密货币 | 1600+交易对,日交易额超1000亿美元,0.015%-0.04%低手续费 |

| OKX | 多账户管理,智能订单路由,衍生品策略回测 | 加密货币 | 衍生品市场份额35%,125倍杠杆合约,ISO 27001安全认证 |

| 3Commas | 拖拽式策略生成器,多交易所API接入 | 加密货币 | 社交跟单功能,多平台对冲套利 |

| Quadency | 数百种预置算法模型,实时波动率监控 | 加密货币 | 自定义风险阈值,机构级回测工具 |

开源量化交易平台

国内主流框架

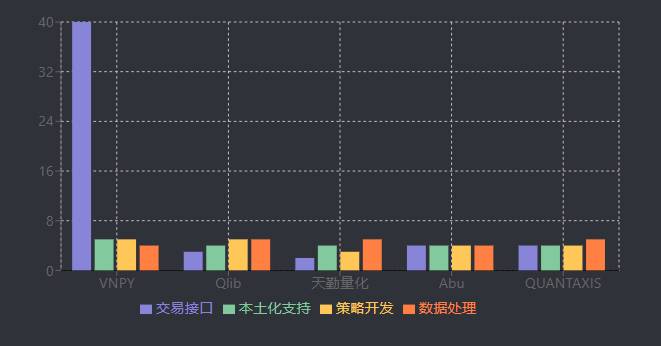

国内开源量化交易框架在本土化适配与功能创新方面持续发展,形成了以VNPY和Qlib为代表的技术路线,同时天勤量化(TqSdk)、Abu、QUANTAXIS等框架也在特定场景中占据一席之地。这些框架普遍聚焦A股市场特性,在交易接口适配、数据处理效率及策略开发工具链等方面进行深度优化,满足不同用户群体的需求。

VNPY作为国内用户基数最大的开源量化框架之一,自2015年发布以来,GitHub Star数已达28.4K,其核心优势在于高度的本土化适配与模块化设计。在交易接口方面,VNPY支持包括上期所、上交所、深交所等在内的149家期货公司CTP接口及5大期货交易所,覆盖期货、股票、期权、外汇、数字货币等多市场,可直接对接国内主流交易通道,实现从策略研发到实盘交易的全流程闭环[26][27][28]。模块化架构是其另一核心特性,例如AlgoTrading模块提供UI界面操作(启动、配置、停止算法),支持TWAP、Iceberg、Sniper等多种算法委托执行,并可通过CSV文件批量启动策略,配合数据监控组件(执行中、已结束状态及日志跟踪)实现精细化交易管理[29]。此外,VNPY内置CtaBacktesting回测模块(支持Tick级精度回测,专利申请号:2018101059354)、参数优化工具(遗传算法/穷举法)及MongoDB数据管理功能,支持Python/VBA二次开发(如添加自定义风控模块),社区共享300+策略源码,适合量化团队深度定制与技术型个人开发者[30][31]。

Qlib作为微软亚洲研究院开源的AI量化平台(GitHub Star 17.5K),以AI驱动为核心特性,构建了从数据挖掘到策略落地的全流程智能化工具链。其本土化适配体现在A股数据处理的深度优化,支持股票、期货等多类型数据的清洗、转换与特征工程,内置高效数据接口与清洗工具,可快速加载并处理高频数据[5][30]。AI功能方面,Qlib集成了LightGBM、XGBoost等机器学习模型及LSTM、CNN、Transformer等深度学习模型,支持自定义模型集成,用户可通过qrun工具一键启动“数据处理-模型训练-策略回测-组合优化”的自动化工作流。例如,华泰金工团队通过Qlib实现量化因子的自动化生成与验证,结合强化学习筛选高收益因子,显著提升因子研发效率[30]。回测引擎支持多模式模拟与可视化分析,可通过Jupyter Notebook展示回测曲线、收益分布等关键指标,为策略迭代提供数据支撑[