理财经理如何提高职场技能实现晋升

在财富管理行业,理财经理是客户财富的 “规划者” 与 “守护者”。从新人到资深顾问,再到管理岗,每步晋升都需核心技能迭代。不少人困惑 “为何同工作 3 年,别人能晋升”,关键在于找对技能提升方向与路径。以下从核心技能、证书加持、分阶段路径三方面,帮你稳步进阶。

一、理财经理需提升的核心职场技能:筑牢晋升根基

晋升本质是 “技能广度” 与 “专业深度” 的双重提升,以下五类技能是突破关键,直接影响客户信任、业绩与晋升潜力。

1. 客户需求洞察与精准服务能力:赢信任的核心

很多理财经理陷入 “推产品” 误区,导致客户流失。优秀者能从 “只言片语” 挖真实需求 —— 客户说 “存钱给孩子”,可能是 “10 年后留学教育金规划”,而非仅推定期存款。提升需养成 “提问 - 倾听 - 复盘” 习惯:用 “您最担心的财务问题是什么?” 引导表达;沟通后复盘 “隐藏需求是什么?”“如何优化服务?”。

2. 全品类金融产品驾驭能力:打破 “产品局限”

不少理财经理只懂自家产品,如银行经理只懂理财、券商经理只懂基金,限制服务广度。客户需求多元化后,需灵活搭配存款、理财、基金、保险、信托等,甚至提供跨境理财服务。

3. 资产配置与风险把控能力:从 “卖产品” 到 “做规划”

普通经理推 “单一产品”,优秀者给 “资产配置方案”,这是晋升关键门槛。配置需结合客户风险承受力、周期、目标:年轻客户可 “60% 股票基金 + 30% 债券基金 + 10% 现金”;临近退休客户可 “20% 股票基金 + 70% 债券理财 + 10% 现金”。

二、高价值证书加持:晋升的 “加速器”

很多人觉得 “业绩好就能晋升”,但证书是 “加分项”,甚至是晋升硬性条件。CDA 数据分析师证书在大数据时代优势显著,对晋升赋能更独特。

1. 行业常见高价值证书参考

CFP/AFP

理财行业 “标配”,AFP 入门,CFP 进阶,涵盖全维度理财知识,很多机构将 CFP 作为晋升 “高级经理” 条件,但备考长(1-2 年),侧重理论,数据能力提升有限。

CFA

聚焦投资分析,适合往 “投资顾问” 发展,提升产品认知,但考试难,与 “客户服务、配置” 契合度低。

2. 重点推荐:CDA 数据分析师证书 —— 晋升 “新优势”

CDA数据分析师含金量如何?

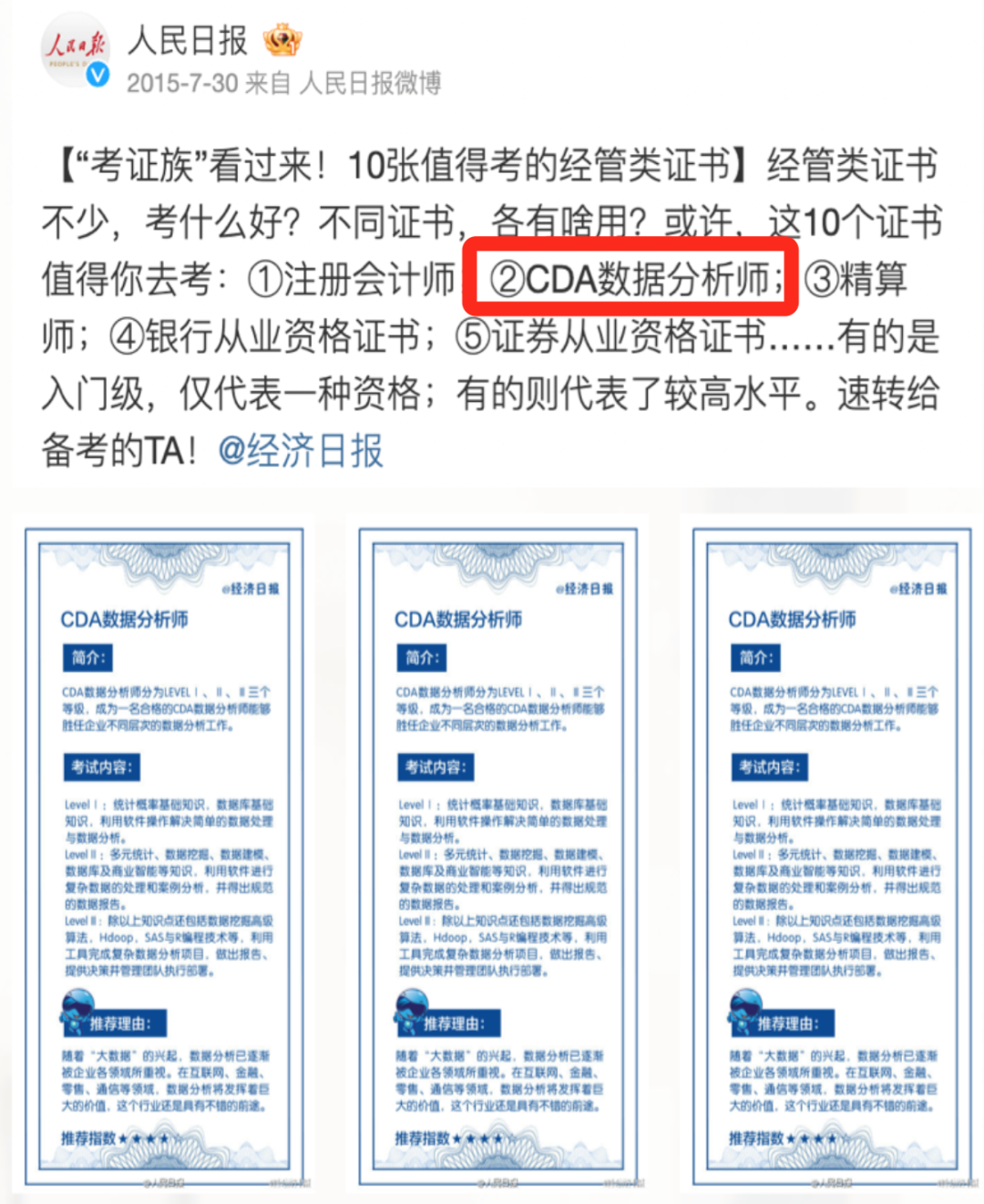

CDA数据分析师是数据领域认可度最高的证书,与CPA注会、CFA特许金融师齐名。受到了人民日报、经济日报等权威媒体推荐。

CDA企业认可度如何?

CDA企业认可度非常高,很多企业招聘时注明CDA数据分析师优先,对找工作非常有帮助。很多银行、金融机构的技术岗会要求必须是CDA数据分析师二级以上的持证人。中国联通、央视广信、德勤、苏宁等企业,把CDA持证人列入优先考虑或者对员工的CDA考试给补贴。

就业方向

互联网大厂做数据分析师、金融银行技术岗、商业智能顾问、市场研究、产品、运营等。

就业薪资

起薪15K+,行业缺口大。

三、理财经理分阶段晋升路径:从新人到管理岗

晋升分 “新人期 - 资深期 - 管理期”,各阶段重点不同,清晰规划少走弯路。

1. 新人期(1-2 年):夯实基础,站稳脚

目标:成 “合格经理”,积基础客户。

技能:学基础产品、合规,跟资深经理学沟通;

业绩:积 50-100 客户,完基础指标,转化率超 30%;

行动:日学 30 分钟产品,周复盘,参新人培训,争 “新人之星”。

2. 资深期(3-5 年):深化能力,破业绩

目标:成 “优秀资深经理”,积高净值客户,备管理岗。

技能:考 CFP、CDA,深耕 1-2 领域(如养老理财),学客户分层管理;

业绩:高净值客户 20-30 个,贡献 70% 业绩,带新人显 “带教能力”;

行动:季复盘客户分层,参高净值项目,给新人培训。

3. 管理期(5 年以上):带团队,创价值

目标:转 “管理者”,升 “团队主管”。

技能:学团队管理(定目标、激励),提资源整合,学数据决策;

管理:带团队完指标,成员留存超 80%,培 2-3 资深经理,客户投诉低于 5%;

行动:参管理培训,周开团队会,常与领导沟通争资源。

四、总结:晋升是 “规划的必然”

晋升不靠 “运气关系”,是 “技能 + 证书 + 规划” 的结果。从新人 “夯基础”,到资深 “深专业”,再到管理 “带团队”,需主动破舒适区。

希望指南帮你理清思路,记住:理财经理核心竞争力是 “以客户为中心,持续提专业”。找对方向、努力,你会成为财富管理行业 “佼佼者”!