俄罗斯全面禁止汽油出口对俄、欧、中能源市场的多维影响分析

政策背景

据俄罗斯塔斯社报道,俄罗斯副总统诺瓦克称:“将在不久的将来,对所有市场参与者的汽油出口全面禁令延长至 2025 年底”。近几个月来,俄罗斯汽油价格飙升,已经持续限制汽油出口,并同时从中国、白俄罗斯进口汽油以缓解短缺。甚至在莫斯科、克里米亚等地加油站排起长队。这种限制出口措施会产生哪些影响?俄罗斯是不是要崩溃了?欧洲是不是也会很难受?中国会不会也受到牵连?我们是不是杞人忧天了?下面跟着达芬奇一起分析下。

俄罗斯出口石油背景

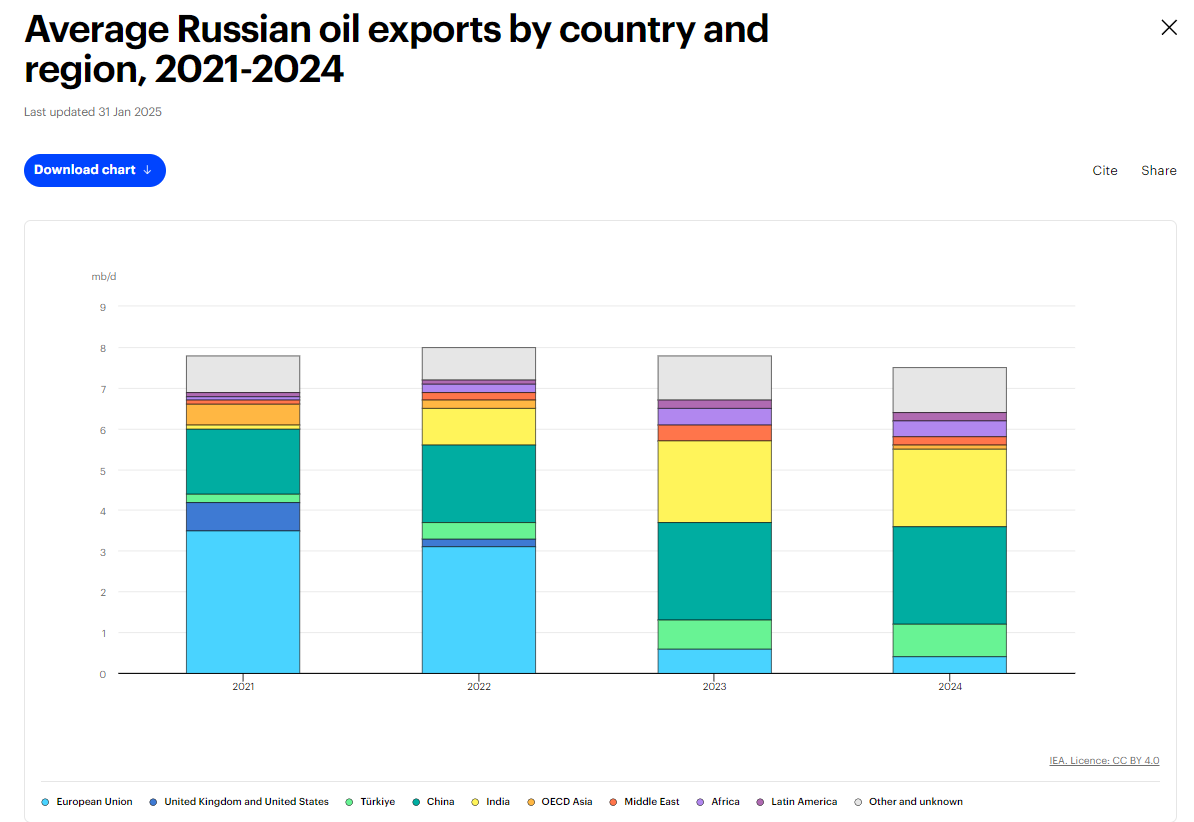

首先系统介绍下2022年俄乌冲突前后俄罗斯石油出口变化情况,下图为近几年俄罗斯出口情况的变化,虽然2022年冲突后其石油出口量略有降低,但出口量仍有760万桶/天,和冲突前出口量没有明显差距,俄罗斯仍是世界石油能源市场上的主要出口国。那么其炼油厂被炸对世界能源市场是否意味着大的动荡呢?

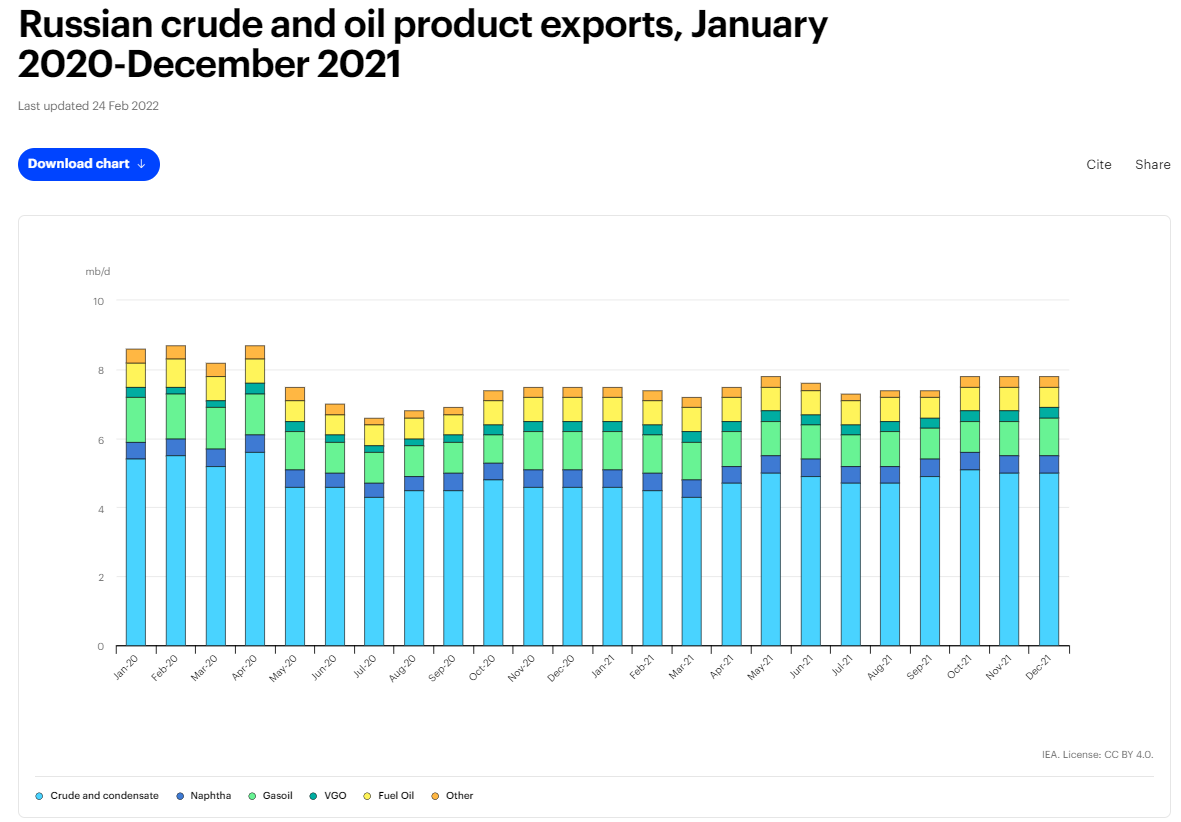

答案是否定的,虽然俄罗斯石油出口总量很大,但是同学们从下图中可看出俄罗斯出口能源比例关系,其出口量大多数为原油。如下图中所示:2021年12月出口总石油量:7.8 百万桶/天,其中原油和凝析油占5 mb/d(百万桶/天),占64%。而石油产品出口中汽油的量完全没有按照单独一项列举,仅包含在“其他”项中,从俄罗斯海关总署统计及IEA报告可以确认,2021年俄罗斯汽油出口量仅约440万吨,折合每天约8.8万桶/天,约仅占其出口总额的1%(占比很小)。

在俄乌冲突后,随着俄罗斯炼油厂接连被炸,其汽油出口量虽然受到牵连,但是得益于俄罗斯实施的降关税和出口补贴影响,其出口量仍有上升,以2024年数据为例, IEA 在《2025 年石油市场报告》中明确指出,2024 年俄罗斯汽油出口量10.2万桶,但是也仅占其总出口量约1.7%。了解了上述情况后,我们下面再来看俄罗斯禁止汽油出口带来的影响就有了很直观的印象。

对俄罗斯的影响:短期缓解短缺,长期拖累经济与财政

那么汽油出口禁令实施对俄罗斯的影响多大呢,我们看下2025年俄罗斯实施禁令前的数据(如下表所示):

指标 | IEA数据 (1~8月) | 俄罗斯海关数据 | Kpler 航运数据 | 备注说明 |

石油总出口量 (万桶/日) | 730 | 728 | 735 | |

汽油总产量(万吨) | 2800 | 2785 | - | 较 2024 年同期下降 6.4%,受炼厂袭击影响显著 |

汽油出口量(万吨) | 400 | 385 | 412 | 仅占石油及产品总出口量的 1.6%,出口占比极低 |

国内汽油消费量(万吨) | 2400 | 2410 | - | 同比增长 3%,夏季(6-8 月)需求占比超 60% |

下半年国内供需缺口(万吨) | 160 | 155 | - | 需通过 “战略储备释放(50 万吨)+ 进口(约 110 万吨)” 弥补 |

*数据来源:国际能源署(IEA)《2025年石油市场报告》、俄罗斯海关总署、Kpler航运监测数据 | ||||

上表为2025年1-8月的俄罗斯石油出口数据,截至2025年8月,俄罗斯汽油总产量约为2800万吨(约84万桶/日)。禁令实施前,俄罗斯汽油出口量为400 万吨(日均约12万桶);而与此同时,俄罗斯石油及石油产品总出口量为730万桶/日,汽油出口总占比约:1.6%。与此同时,俄罗斯汽油国内消费量为2400万吨(日均约72万桶),较 2024 年同期增长约3%。按照IEA评估数据俄罗斯汽油下半年供需缺口高达160万吨(日均1.3万桶),虽然总量不大,但是对俄罗斯从短期和长期都会带来比较切身的影响。

短期来看,可以部分填补缺口,但进口受限

禁令的直接作用是将原本出口的12万桶/日汽油全部转向国内,叠加50万吨战略储备释放,可覆盖近40%的国内缺口。为填补剩余60%缺口,俄罗斯政府推出进口补贴政策:

- 关税减免:取消5%的汽油进口关税,降低进口成本;

- 定向采购:与中国约定每月进口35万吨汽油,与白俄罗斯约定每月进口30万吨,计划通过远东陆路及波罗的海海运交付。

但实际补给效率受多重因素制约,难以完全兑现:

制约因素 | 具体影响 |

运输方式、周期与成本 | 方式限制:中国至俄罗斯虽有运输管道,但距离俄罗斯受影响最重的欧洲地区距离过远,管道运输有限。 周期及成本影响:欧洲部分海运周期 25-30 天,陆路运输(西伯利亚公路)成本达 80美元 / 吨,较正常时段高 30% |

制裁与航运限制 | 西方对俄能源运输的制裁导致可用油轮数量减少,实际海运量仅为计划的 65% |

区域供应失衡 | 俄罗斯用油核心区(莫斯科、圣彼得堡)集中在欧洲部分,而进口主要落地远东,转运能力不足 |

长期的影响显著:民生与国民经济均会产生明显影响

(1)民生与经济:消费、物流双承压,工业连锁反应凸显

- 民生出行受限:截至2025年9月,莫斯科95号汽油零售价同比上涨54%(达82.3卢布/升),居民月均燃油支出占收入中位数的比例从12%升至19%;跨区域出行频次减少15%,“就近消费”模式导致零售业跨区域贸易额下降8%。

- 物流成本推高通胀:物流公司燃料采购成本上涨,导致物资运输效率下降,食品、建材等商品因运输延迟出现局部短缺;2025年9月俄罗斯CPI同比升至10%,其中“运输相关品类”贡献3.2个百分点,成为通胀主因之一。

- 工业产能收缩:化工、金属加工等依赖汽油/柴油驱动设备的行业受冲击显著——鞑靼斯坦化工园区(占全国化工产能12%)因燃料短缺被迫减产,产能利用率从85%降至68%,直接影响塑料、橡胶等基础原料供应,进而拖累汽车、家电等下游产业。

(2)财政与外汇:出口创汇缩水,补贴压力加剧

- 外汇收入减少:尽管汽油出口占比低,但按2025年国际汽油均价800美元/吨计算,禁令导致俄罗斯每月减少大量外汇收入,全年累计减少48亿美元,占俄能源出口外汇收入的约2%。

- 财政补贴增加:政府需为进口汽油提供每吨100美元的补贴(覆盖运输溢价),2025年四季度补贴规模达6.5亿美元;同时,对国内炼油厂的“阻尼补贴”(稳定成品油价格的财政补贴)从2025年二季度的139.7亿卢布(1.79亿美元)增至三季度的210亿卢布(2.7亿美元),财政负担进一步加重。

长期来看,若炼油产能无法及时修复,汽油短缺将持续制约经济复苏,俄罗斯央行已将2025年GDP增速预期从1.2%下调至0.8%。

对欧洲的影响:影响微乎其微,替代体系已成型

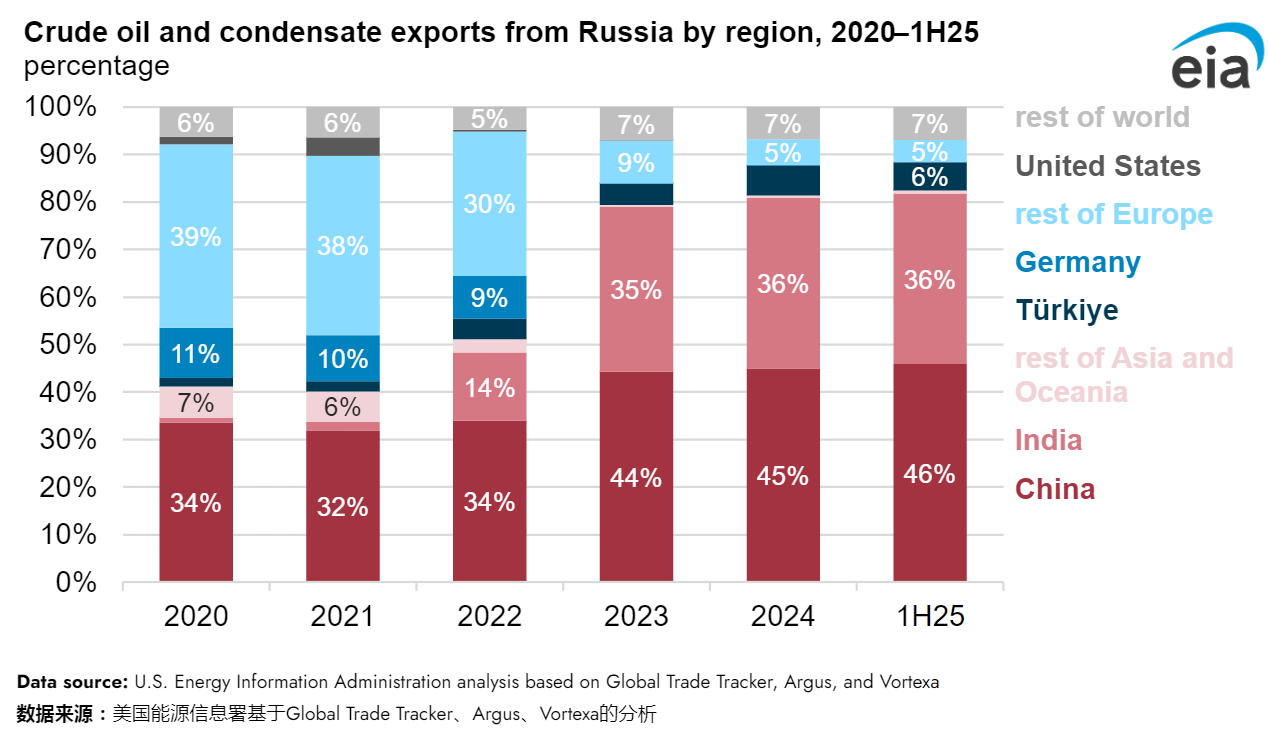

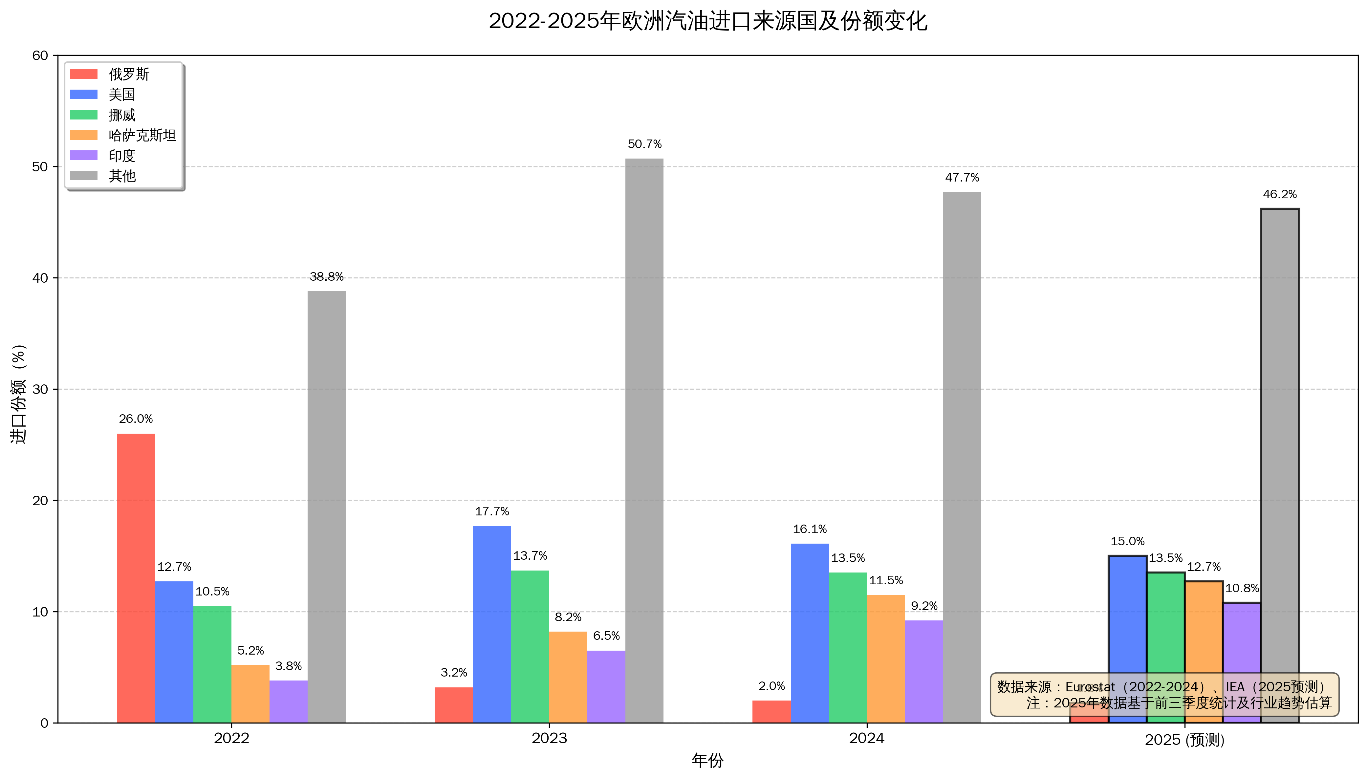

如下图所示,在俄乌冲突后,随着欧美的制裁,欧洲对俄罗斯的直接石油进口量被大幅削减,从冲突前的50%,至2025年的不到5%(不考虑二手倒卖)。其成品汽油进口量比例也是急剧下降,至约3%。

而欧洲消耗量120万桶/天,没有明显变化,实际上在大幅降低从俄罗斯进口石油的同时,欧洲转而从印度,美国,哈萨克斯坦,中东等国进口,已形成“美国+中东+印度”的多元化汽油供应体系,2025年上半年从美国进口汽油同比增长40%,从中东进口增长25%,从印度进口增长120%(印度炼厂加工俄罗斯原油后出口欧洲,形成“俄油-印炼-欧消”的间接链条)。可见,欧洲经过近3年的替代措施,已经将俄罗斯完全剔除出核心供应名单中。

同时,欧洲本土炼厂产能充足(日均135万桶),通过技术改造提升了原油加工效率——德国鲁尔炼厂、法国道达尔炼厂通过优化工艺,将重质原油加工成汽油的收率提高3个百分点,进一步保障了汽油供应。

从价格反应看,俄罗斯禁令对欧洲市场几乎无冲击:2025年9月欧洲RBOB汽油期货价格仅上涨2%(收于850美元/吨),远低于2022年冲突初期30%的涨幅,表明市场对禁令已无敏感反应。

对中国的影响机遇大于挑战,出口与进口双向受益

进口收益:稳定俄原油进口

俄乌冲突后,中国虽然从俄罗斯进口石油份额大幅上升,但是从俄罗斯进口的核心同样是“原油而非成品油”,且进口通道远离冲突前线,供应稳定性强:

- 进口规模与占比:2025年三季度中国从俄罗斯进口原油1.2亿吨,同比增长9%,占中国原油进口总量的21.5%,俄罗斯已成为中国第一大原油进口来源国。

-进口通道保障:中俄原油管道东线(斯科沃罗季诺-漠河)、中哈原油管道(阿塔苏-阿拉山口)均远离俄乌冲突前线,2025年以来输送量保持稳定,未受炼厂袭击影响;海运方面,中国通过从俄罗斯远东港口进口原油,占比从2024年的15%升至2025年的18%。

同时,与之相伴,中国不断加大处理俄罗斯原油的炼化能力,如下表所示,为中国不断加大改造炼厂的主要地区:

炼厂名称 | 改造措施 | 效果 |

哈尔滨石化 | 投资 6.4 亿元改造 3 个精炼单元,优化催化剂配方 | 处理俄油比例从 30% 提升至 70%,加工成本降低 8%,年增利润 12 亿元 |

独山子石化 | 配套芳烃装置升级,提升对俄油重质组分的加工能力 | 俄油加工量占比达 65%,苯、甲苯等芳烃产品产量同比增长 15% |

大连石化 | 新增俄油专用储罐(容量 50 万立方米),优化装卸流程 | 俄油接卸效率提升 20%,仓储成本降低 5% |

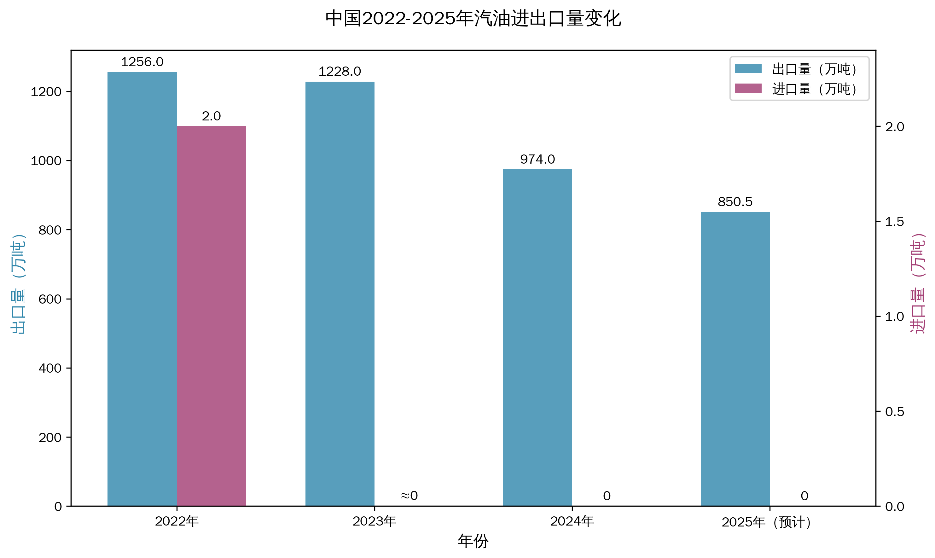

出口机遇:填补俄罗斯禁令留下的市场空白

2023 年中国炼油产能已达9.5 亿吨 / 年,而汽油消费量仅 1.52 亿吨,我们有足够的能力满足国内需求,且为了适应市场需求,不断调整出口政策,降低汽油出口量,反而不断增加高附加值的煤油燃料油与石脑油等的出口,但是随着俄罗斯不断收紧汽油出口政策,对中国的汽油出口仍是重要的利好信号:

-加大出口俄罗斯-

2025年9月中国对俄汽油出口量达28万吨,环比增长56%,主要通过远东陆路(绥芬河口岸)及海参崴港口交付,利润率达8%-10%,高于出口东南亚的5%;预计2025年四季度对俄出口总量将突破100万吨,成为中国汽油出口的新增量。

- 抢占东南亚替代市场

俄罗斯原本向东南亚出口的汽油(日均3万桶)因禁令中断,中国炼厂快速填补空白——2025年三季度中国对东南亚汽油出口同比增长22%(达280万吨),越南、马来西亚成为主要目的地,市场份额从18%升至25%。

可见,随着俄罗斯禁令的实施,反倒对中国炼化厂的重大利好,中国可开足马力生产,以弥补俄罗斯限制出口带来的市场空白,在此波禁令中赚取丰富的利润。

总结与未来趋势

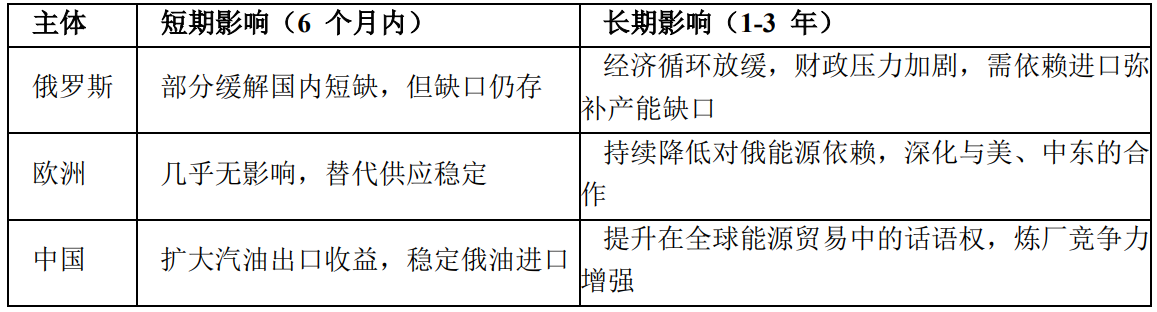

俄罗斯延长汽油出口禁令,是“保内需优先”的应急举措,其影响在俄、欧、中三国呈现显著分化:

未来 1-2 年,俄罗斯汽油供应的核心变量是炼厂修复进度(若 2026 年能恢复 90% 产能,或可逐步解除出口禁令);欧洲将持续推进能源多元化,对俄能源依赖度进一步降至 3% 以下;中国则可依托产能与通道优势,持续扩大在全球成品油市场的份额,实现 “进口优化 + 出口增收” 的双向收益。

参考文献

[1] 国际能源署(IEA). 2025年石油市场报告[R]. 2025.

[2] 美国能源信息署(EIA). 俄罗斯原油及凝析油出口地区分布分析(2020-2025)[R]. 2025.

[3] 中国海关总署. 2022-2024年中国汽油进出口统计年报[R]. 2025.

[4] 俄罗斯海关总署. 2025年1-8月石油及产品供需报告[R]. 2025.

[5] 俄罗斯经济发展部. 汽油短缺对国内经济的影响评估[R]. 2025.

[6] Kpler. 2025年全球能源航运监测报告[R]. 2025.